不動産売却の豆知識

不動産査定には「取引事例比較法」「原価法」「収益還元法」の3つの価格算出方法があります。

不動産売却の3つの査定方法

あまり知られていませんが、実は不動産査定価格を算出する方法は3つあります。

「取引事例比較法」「原価法」「収益還元法」の3つです。

「取引事例比較法」「原価法」は、土地や中古戸建を査定する際に頻繁にします。

「収益還元法」は収益物件の価格を考える際に利用します。

当店では居住用物件をメインに扱っていますので、「取引事例比較法」「原価法」については普段どのように利用しているのかも交えてお話させていただきます。

静岡市の不動産店ライフアーキが不動産査定3つの方法についてご説明いたします。

目次

取引事例比較法

取引事例比較法は主に土地(中古戸建の土地部分含む)と中古マンションで利用します。

査定物件の近隣で、実際に取引が行われた成約事例を集めて比較検討する方法です。

成約事例が少ない場合や信頼性に欠ける成約事例の場合は、国が示す地価公示価格や静岡県が示す標準地価格を比較対象に用いる事もございます。

1坪単価をベースに考えて、駅からの距離・土地の形状・道路の向き・道路幅・築年数・階数・間取・管理状況などの条件を点数化することで、プラス要素マイナス要素を加味して算出します。

実際に計算をしてみましょう!

取引事例比較法で計算してみた!

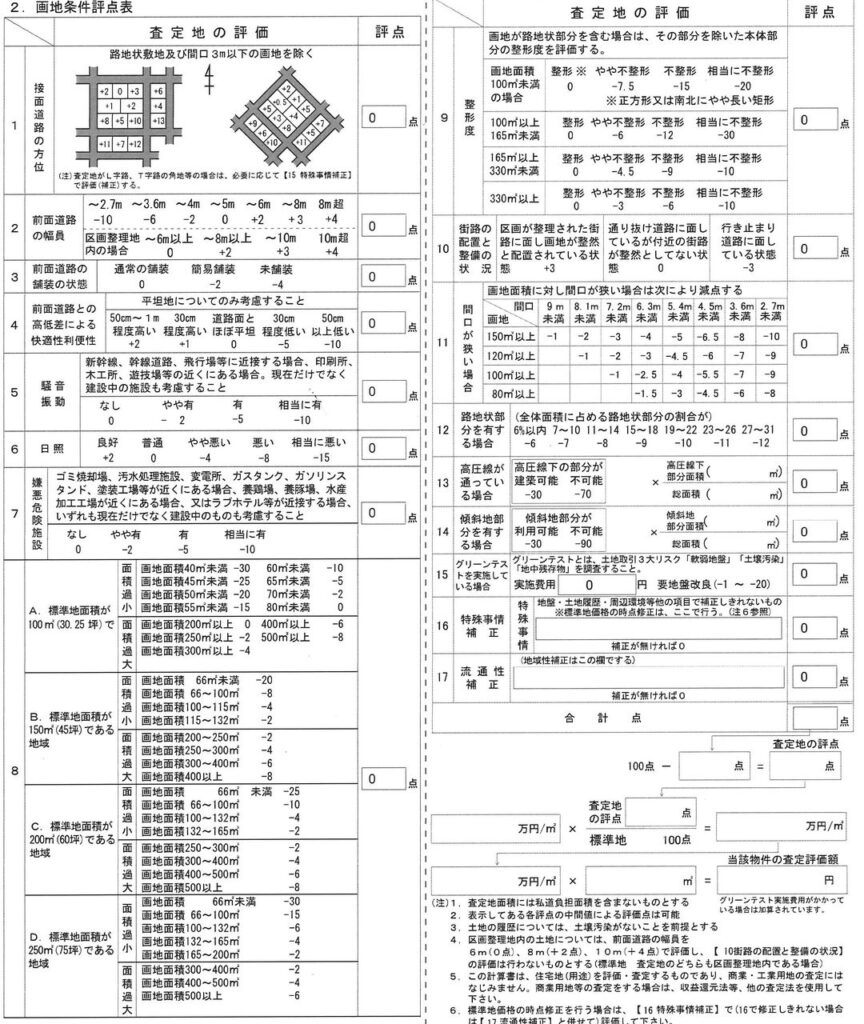

下図は当店が所属する静岡県宅地建物取引業協会の会員であれば利用できる「土地価格計算システム」です。

土地形状や道路の向き・幅員、間口の広さなどの多様な条件がございます。

静岡県宅建協会の土地査定評点表

具体的な計算方法としては、

① 近隣成約事例の1坪単価を計算します。

成約価格÷面積(坪) ですぐに計算できます。

② 査定物件と成約事例を、上図の条件等からそれぞれ点数化していきます。

③成約事例の坪単価から、点数に応じて査定地の坪単価を算出します。

稚拙な文章で分かりづらいので、実際に計算してみましょう。

◆静岡市清水区草薙で132.23㎡(40坪)の土地を査定するとします。

【①近隣成約事例の1坪単価を計算】

近隣で2カ月前に109.1㎡(33坪)の土地が1650万円で成約していました。

この成約事例の坪単価は 1650万円 ÷ 33坪 = 50万円です。

【② 査定物件と成約事例をそれぞれ点数化】

この成約事例を100点としたところ、査定物件の点数は110点でした。

【③成約事例から点数に応じて査定地の坪単価を算出】

50万円 × 110 / 100 = 55万円

つまり査定物件の坪単価は55万円と算出できます。

実務ではこの点数をそのまま利用することは少ない

上記の計算はしっかりとした根拠に基づいた計算方法です。

お客様からの理解も得やすく、使いやすいという本音とは裏腹に、実は上記の計算をそのまま利用することは実務では少ないです。

その理由は2つあります。

●基準となる成約事例の信頼度に疑問が残る

ここが難しいポイントで、その成約事例には背景があるかもしれません。

相続税の支払い期日が近くて売り急いだ。同時期に売出し物件が多くて価格を下げざる得なかった。

なんて場合は、相場よりも低い価格での成約かもしれません。

社宅を出る期日が近くて買い急いでた。どうしても町名限定で購入したい方がいらっしゃった。

なんて場合は、相場よりも高額かもしれません。

この基準となる成約事例の信頼度の見極め!これが重要かつ難しい作業です。

●感じ方に個人差のある条件への明確な点数付け

それを言ったらおしまいだろ!ですが、個人的にこの点数付けだけでは図れない部分が不動産には多いのかなと感じています。

たとえば、陽当たりの項目の「悪い」と「やや悪い」。この差はなに?笑

おそらく査定する私の主観になります。

これで2点の差がでます。

成約事例が坪50万円の物件であれば、この2点で坪1万円の差が出ます。

さらに嫌悪施設の感じ方や騒音・振動、整形地度合いなんかも、数値等の明確な線引きがないので、査定者の主観が入ってしまいます。

こういった理由から、実務で頻繁に利用する「取引事例比較法」ですが、必ずしもその結果がすべてということではなく、売主様と価格を考えるうえでのひとつの参考として利用しています。

原価法

原価法は、中古戸建の建物部分を計算するときに利用する方法です。

その建物を再建築する場合の原価を計算して、そこから築年数に応じて価値低下分を差し引いていきます。

【計算式】

再調達価格×延床面積×残存年数(耐用年数-築年数)÷耐用年数

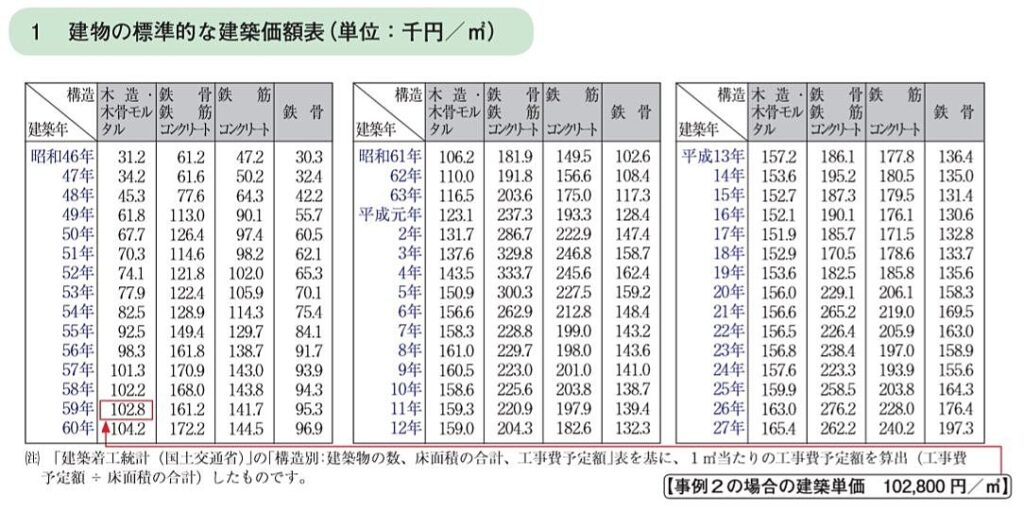

再調達価格と耐用年数は、建築年や建物構造により定められています。

再調達価格とは、建築年に応じた標準建築価額のことで、国税庁ホームページなどで調べることができます。

下表は国税庁HPより引用したものになります。

再調達価格表

耐用年数も税法で定められています。

事業用と非事業用で分けられており、非事業用は事業用の1.5倍の耐用年数が定められています。

【非事業用(住宅・セカンドハウス等)の耐用年数】

木造 / 33年

軽量鉄骨 / 40年

鉄筋コンクリート / 70年

実際に計算してみた!

私と同級生、平成2年に建てられた木造2階建住宅を原価法で価格計算してみます。

建物面積は100㎡とします。

131,700円 × 100㎡×3年(33年-30年)÷33年=119.7万円

※再調達価格は上表の平成2年木造から抜粋

となります。

したがって、建物価格は約120万円という算出になります。

実は原価法もあまりつかわない!

ここまで説明しましたが、実は実務で原価法はあまり使いません!!笑

その理由は、建物標準価格の信頼度がないからです。

上表では建売物件も大手ハウスメーカーも一律の価格設定になってしまいます。

実際にはそんなわけはなく、建築時の費用も物件ごと大きく異なります。

グレード率として建売なら0.85倍、ハウスメーカーなら1.2倍という算出方法もありますが、それだって疑わしい部分が大いにあります。

平成27年築のハウスメーカーの家における坪単価計算をすると、

165,400円 ÷ 0.3025 × 1.2 = 約656,000円 となります。

実際、この坪単価で住友林業や積水ハウスでの建築はできまえん。

では実務で使うのは・・・

実務で原価法を使わないとなると、不動産店はどうやって中古戸建の金額を算出しているのでしょうか。

実務では、建築時の金額から建物の減価償却を行い残存価値を計算します。

この方法と原価法との大きな違いは、新築時の建物価格が明確に分かっている部分にあります。

中古物件としてまだ建物が使用できる物件では、ほぼ新築時の契約書等が残されています。

いくらで建築された建物なのかが分かれば、そこから築年数に応じた減価償却分を計算するだけで、原価法より正確な建物価値が算出できます。

原価法を用いるケースは、建築時の建物価格が不明な場合!

それ以外の場合は実務で用いることはあまりありません。

収益還元法

収益還元法は投資用の収益物件で、査定物件が将来どれくらいの収益を上げてくれるのかという視点から、査定金額を計算する方法です。

査定方法には表面利回りから考える「直接還元法」と、将来のリスクまで考慮する専門性が高い「DCF法」という2つの方法があります。

DCF法は専門性が高いため知らなくても良い

DCF法は不動産以外にも株などの資産商品に対して幅広く活用できる方法だそうです。

投資用物件を専門に扱う不動産店や不動産鑑定士が利用する方法で、住居用がメインの私では資料なしでは説明できません!笑

DCFとは「Discounted Cash Flow」直訳で「値引きされたキャッシュフロー」の頭文字です。

考え方としては、時間経過による劣化や損益を計算する手法です。

投資用物件も所有していれば劣化をします。劣化にともない修繕が発生したり、家賃の下落が起こるかもしれません。

それらを下落率および空室率として計算に組み込み、何年後の売却でいくらの収益が得られるかを計算したものです。

具体的な計算は難しいので、興味のある方は一緒に考えましょう!!

利回りから計算する直接還元法

一方で、直接還元法は分かりやすく一般の方でもすぐに値付けが可能な方法です。

直接還元法では、表面利回りから売却金額を逆算します。

表面利回りとは、物件価格に対してどのくらいの家賃収入が得られるかという指標です。

似たような言葉で、維持費・修繕費なども考慮したより正確度が高い、実質利回りという指標もあります。

表面利回り = 年間の収入 ÷ 物件価格 × 100 で求めることができます。

(※物件価格 = 年間の収入 × 100 ÷ 表面利回り)

直接還元法では、近隣の事例等を参考に表面利回りを何%で売却するかを先に決めてしまいます。

エリアにもよりますが、静岡市であれば表面利回り10%以上ないと、なかなか買い手がつきません。

これが東京23区内であれば、5%や6%でも売れていきます。

これには空室率や募集にかかる期間、家賃下落率などが関係しています。

実際に静岡市内で1部屋賃料5万円で6部屋あるアパートを想定して計算してみます。

(5万円×6部屋×12ヵ月)×100÷10 = 3600万円

となります。

3600万円で売り出せば、表面利回りは10%となるわけです。

査定金額は自由に操れてしまう

ここまで説明してきた不動産売却の3つの方法ですが、実は不動産店はこれらを上手く使って自由に査定金額を操ることができてしまいます。

収益還元法に関しては先述したとおり、主観が入りますので、甘く採点することも厳しく採点することもできます。

とある財閥系大手が使うシステム化された査定書を拝見した時には、「市場調整率は0.8~1.1の間で市場動向を鑑みて定めます。」との記載がありました。

この市場調整率とは、市場での取引数が極めて少ない場合や取引多数の人気エリアなどで、市場の動きをみて用いられます。

しかしながら、3000万円の物件では2400万円~3300万円の幅があり、900万円も市場調整率で操作できてしまうのです。

そしてこの市場調整率には根拠がありません!

査定書の信頼性自体が疑わしくなってきてしまいますね。。。

さいごに

不動産売却の査定で用いる3つの査定方法をご説明いたしました。

それぞれ論理的に計算を行うことができる査定方法です。

しかしながら、査定を行う担当者による部分も多く、すべての査定書が信頼に値するとは言えません。

査定書の内容に伺いをもってかかり、根拠を持った内容なのかを精査できれば良いのですが、実際にそこまでは難しいかと思います。

査定書の内容をしっかりと理解するとともに、自分が買主の立場だったら買うかな~などを考えながら、信頼の出来る不動産店と相談して売却価格を決めていきましょう。